要点:

前期十债收益率下落到2.6历史低位附近后,继续向下做多动力不足,债市对利多钝化,对利空信号敏感,引发阶段性调整。美联储加息预期支撑美债走高,中美利差倒挂程度加深,人民币面临贬值压力,可能在短期内限制央行的动作。十月重要会议来临,面对较大的经济压力,市场对政策加码有所期待,稳增长政策超预期的可能性无法证伪,也限制了利率下行的空间。

中长期看,在外需回落、内需不稳、信用扩张乏力的背景下,对经济修复动能的质疑仍是债市的主要逻辑。疫情影响反复,实体融资修复过程波折,增量政策力度待验证,大方向上仍看多。参考今年前几次的调整,既然当前债市主要逻辑尚未改变,这次的情况会更加乐观一些,本轮调整十债收益率可能会在2.70-2.75附近形成新的顶部。

等待20日LPR公布和21日美联储议息会议落地,可博弈事件利空出尽。若近日收益率进一步上行,有新的逢低做多机会。在十月大会之前,稳增长政策发力预期难证伪,难有趋势性行情,以波段操作为主。后续关注一揽子稳经济政策实施后,经济和信用修复的状况。

操作建议:暂时观望,之后可博弈事件利空出尽,把握波段机会。

风险因素:资金利率上行速度超预期,美联储加息幅度超预期,宽信用进展超预期。

1

短期扰动增多,债市陷入调整

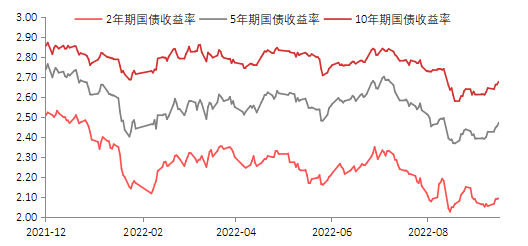

近期债市走势整体偏弱。前期十债收益率下落到2.6历史低位附近后,继续向下做多动力不足,对疫情扰动、出口回落等利多的反应相对“钝化”。另一方面,10月重要会议之前,增量政策出台节奏加快,政策性金融工具、专项债结存额度利用、基建配套贷款、各类定向融资支持等陆续部署,各地楼市“因城施策”也不断跟进,债市不可避免地受到冲击,十债收益率回到2.65以上。

图表1 国债收益率历史走势(单位:%)

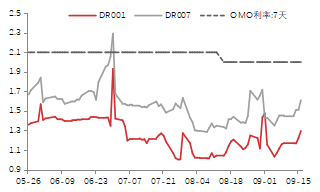

资金面方面,在9月之后又重新回到了较为宽裕的状态。央行依旧维持每日公开市场20亿元逆回购的地量投放。9月15日MLF到期6000亿元,央行平价续作4000亿元,缩量2000亿元,和上月缩量规模相同,引导资金利率向政策利率回归的意图不变。银行间逆回购隔夜利率在1.1-1.2之间,7天利率在1.4以上,总体呈边际回升态势,但抬升节奏仍然缓和,未带来超出市场预期的利空。

图表2间资金利率 (单位:%)

图表3 1年期同业存单(AAA)收益率 (单位:%)

2

经济偏弱仍是债市最底层支撑

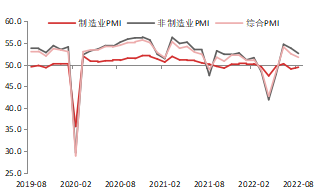

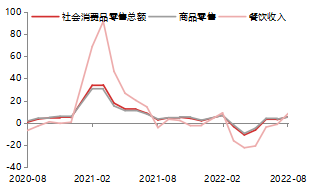

8月经济数据总体改善,消费、投资、工业生产同比增速上行,基建投资在政策支撑下成为经济修复主要抓手,但房地产投资仍然疲弱,出口明显回落。短期内,疫情多点复发,对9、10月开工旺季的潜在冲击不能排除。当前市场对经济的信心主要来自于稳增长政策的支撑,但这一部分已基本被市场计价,10月大会之前政策宽松进一步加码空间不大。

8月出口数据明显回落,印证海外经济衰退预期。内需复苏尚未稳健,后续外需也可能面临持续回落的压力。地产方面,近期相关政策持续加码,但房地产整体弱势的局面还未改变。9月初商品房销售与土地成交高频数据回落幅度较大,土地溢价率仍保持较低水平,供需两端仍难言复苏,房企拿地能力或意愿有所不足。房地产投资的修复未见拐点。虽然各地已陆续从“保交楼”与刺激需求两方面出台各项刺激政策,但要解决供需双弱、居民与房企信心双不足的局面,还需要更长时间、循序渐进的努力。向后看,经济修复动能仍不稳固,市场信心难言回暖。

图表4PMI (单位:%)

图表5 社会消费品零售总额当月同比 (单位:%)

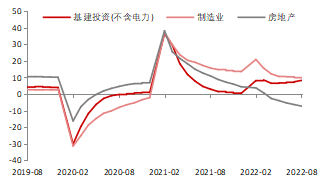

图表6 固定资产投资累计同比 (单位:%)

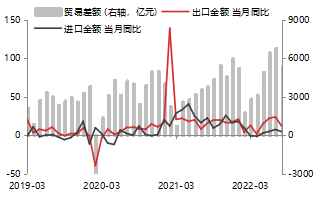

图表7 进出口金额当月同比 (单位:%)

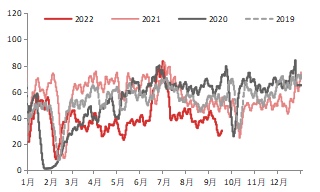

图表8 30大中城市商品房成交面积 (单位:万平)

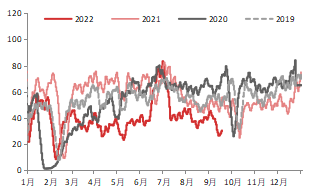

图表9 百城成交土地面积 (单位:万平)

3

社融信贷结构边际改善,但信用扩张仍有挑战

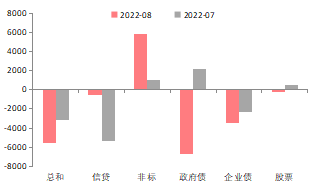

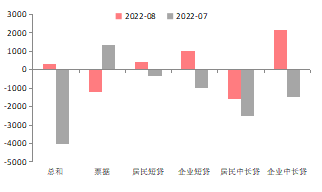

8月社融数据结构上有所改善,但总量仍然偏弱,企业中长贷为增量主要贡献,未贴现票据同样大幅增长,结合表内票据来看,同样反映企业融资需求的边际改善。尽管企业部门回暖明显,但居民部门贷款却并未见好转,这种分化或许说明企业部门融资的修复很大程度上并非实体融资需求趋势性改善所致,而可以归因于近期政策性金融工具、基建配套贷款等一系列政策工具的发力。在政策的阶段性支撑过后,企业中长贷的改善能否有持续性还待观察。此外,社融-M2同比指标持续下行,倒挂程度加深,也可以侧面反映资金供给充裕、融资需求不足的局面仍未改变。综合来看,8月社融的改善恐怕还难以证明宽信用的顺利推进,不会对债市的主要逻辑形成扭转。

图表10 社融规模当月同比多增 (单位:亿元)

图表11 新增人民币贷款分项同比多增 (单位:亿元)

货币宽松仍是主题,外部影响有限

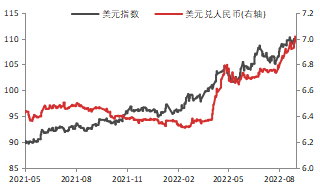

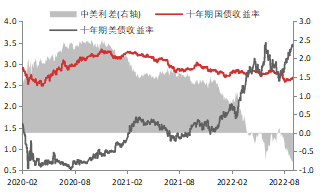

临近9月美联储议息会议,美国通胀水平居高不下,联储官员纷纷鹰派表态,加息预期再次升温。目前市场预期9月将加息75个基点,触发美债收益率大幅上行至3.3%以上,美元指数大幅走强。随着国内出口明显回落与美元走强,人民币汇率贬值压力难消,逼近7.0整数关口。同时,在国内降息与美债利率走升之后,中美利差倒挂幅度又重新有所加深。从内外部平衡的角度来看,短期内货币政策面临一定制约。

图表12 人民币汇率与美元指数

图表13 中美利差 (单位:%)

资料来源:Wind,东海期货研究所整理

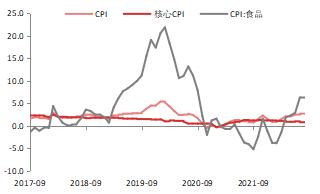

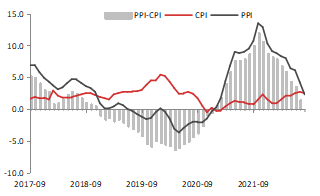

但若从国内基本面的角度来看,宽货币的理由反倒更为充分。目前国内经济复苏的压力仍然较大,融资需求弱与经济主体活力不足的问题亟需解决,疫情多点反复,房地产尾部风险待化解,都需要货币宽松保驾护航。另一方面,国内通胀势头得到较好控制,最新公布的CPI增速转为下行,也使得央行操作少了一重顾虑。在央行8月意外降息之后,市场对后续进一步的货币宽松加码就产生了期待。目前来看,央行对人民币贬值有一定容忍度,其汇率管理工具箱中也不缺工具。9月21日美联储加息阶段性落地后,若国内稳经济任务迫切需要宽货币加码护航,料想外部压力也难以构成真正的制约。

图表14 CPI当月同比 (单位:%)

图表15 CPI与PPI (单位:%)

5

后市判断与操作建议

前期十债收益率下落到2.6历史低位附近后,继续向下做多动力不足,债市对出口下滑、疫情等利多逐渐钝化,却很难免于稳增长信号、楼市增量政策、MLF缩量等短期扰动的冲击,引发阶段性调整。当前的经济基本面虽然较弱,但边际正在好转,并不足以打开十债收益率2.6以下的空间。美联储加息预期支撑美债走高,中美利差倒挂程度加深,人民币面临贬值压力,可能在短期内限制央行的动作。十月重要会议来临,面对较大的经济压力,市场对政策加码有所期待,稳增长政策超预期的可能性无法证伪,也限制了利率下行的空间。

中长期来看,在外需回落、内需不稳、信用扩张乏力的背景下,对经济修复动能的质疑仍是债市的主要逻辑。疫情影响持续反复,实体融资修复过程波折,增量政策力度待验证,因此从大方向上仍可以看多。参考今年前几次的调整,既然当前债市主要逻辑尚未改变,这次的情况会更加乐观一些,本轮调整十债收益率可能会在2.70-2.75附近形成新的顶部。

等待20日LPR公布和21日美联储议息会议落地,可博弈事件利空出尽。若近日收益率进一步上行,有新的逢低做多机会。在十月大会之前,稳增长政策发力预期难证伪,难有趋势性行情,以波段操作为主。后续关注一揽子稳经济政策实施后,经济和信用修复的状况。